Новый 2024 год застал американскую и мировую экономику в непростом положении. Предыдущие два года ознаменовались постепенным повышением большинством центробанков процентных ставок с целью победить разбушевавшуюся в 2021 году инфляцию. Официальные лица, отвечавшие за экономику ведущих стран, утверждали, что инфляция была вызвана, с одной стороны, увеличением денежной массы для выдачи субсидий бизнесу и пособий работникам, которые не имели возможности работать во время ковидных ограничений в 2020-2021 гг., а с другой стороны, нарушением в мировом масштабе цепочек поставок, вызванных теми же самыми ограничениями [1].

Таким образом, искусственно завышенный спрос наложился на столь же искусственно заниженное предложение и вызвал инфляцию. Однако снятие ковидных ограничений в большинстве стран мира в 2021 хотя и способствовало частичному восстановлению цепи поставок, все же не привело к снижению инфляции в первой половине 2022 г.

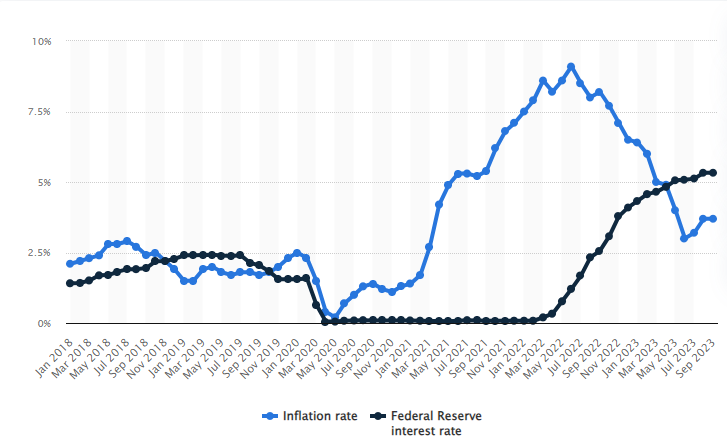

Мы сосредоточимся далее на действиях Федерального Резерва (Центрального банка США) и потому, что США являются крупнейшей экономикой мира и источником спроса, и потому, что монетарные власти остального мира действуют в той же парадигме, что и Федеральный Резерв США, обычно отставая от него в своих действиях на несколько недель или месяцев. Весной 2022 года Федеральный Резерв стал действовать по стандартному сценарию борьбы с инфляцией и начал постепенное повышение процентной ставки (базовая ставка, по которой банки кредитуют население и предприятия, а также друг друга), доведя её в конце июля 2023 года до целевого значения в 5,25-5,5%.

По официальным данным, инфляция начала снижаться с пика в 9,1% в июне 2022 года и опустилась за год до 3%. Федеральный резерв взял паузу в конце 2023 года, оставив ставку без изменений на своём декабрьском заседании и даже намекнул на её возможное снижение в 2024 году. Однако, несмотря на повышение ставки в течение 2023 года, инфляция снова начала расти, хотя и невысоким темпом (до чуть менее 4% осенью 2023 г.) в июне того же года [2].

Рост инфляции при повышающейся ставке противоречит парадигме, в рамках которой действуют монетарные власти США да и почти всех остальных стран на протяжении уже как минимум сорока лет, и ставит их в сложное положение: ставку необходимо снижать, так как она вызывает замедление производства, но неожиданный рост инфляции диктует невозможность её снижения, а то и необходимость её дальнейшего повышения.

Проблема вызвана рядом причин, в частности, отказом современной экономической науки признать, что причиной инфляции могут быть не монетарные факторы, такие как процентная ставка, количество денег в обороте, а структурные перекосы в экономике развитых стран, и в первую очередь США. Структурный перекос заключается в следующем: после того, как с начала 1980-х годов в США был сделан упор на стимулировании частного спроса за счёт кредитования населения, непомерно раздутым оказался сектор финансовых услуг, в то время, как реальное производство стало выводиться за границу, особенно в Китай и другие страны юго-восточной Азии. Попытки стимулировать частный спрос населения США из государственного бюджета, что особенно проявилось в виде выплат в ковидную эпоху, но продолжилось в других формах и после её окончания, не оказывают почти никакого положительного воздействия на реальный сектор американской экономики, так как потребители предпочитают более дешёвые товары, импортируемые из Китая и других азиатских стран. Как ясно показали и эпидемия КОВИДа и геополитические факторы, такие как война в Украине и на Ближнем Востоке, расчёт на импорт и производственные цепочки, широко раскинутые по миру, делают их крайне хрупкими и уязвимыми. Всё это вызывало сбои в производстве и поставках сырья, компонентов и готовой продукции, которые, в свою очередь, приводили к росту издержек и, как следствие, инфляции.

Другим фактором неудачи монетарных властей США в борьбе с инфляцией и перезапуске экономического роста является манипулирование статистикой, выражающееся, в частности, в занижении инфляции и завышении занятости и Валового Внутреннего Продукта (ВВП).

Осмелюсь утверждать, что эмпирически большинство населения США ощутило на себе двузначную инфляцию в 2021-2022 гг., в то время как официальные власти не признавали выход инфляции на двузначные показатели даже в начале лета 2022 года, на её пике. Заинтересованность властей в занижении инфляции очевидна: оно позволяет направить средства на приоритетные для них цели, а не на реальную индексацию зарплат, пенсий и других социальных выплат. К сожалению, за последние десятилетия статистика, в особенности экономическая, из науки превратилась в искусство.

Ярким примером базового инструмента занижения инфляции является «гедонистический индекс», впервые предложенный экономистом Эндрю Кортом, работавшим на автогиганта Дженерал Моторс в 1980-х годах [3]. Корт выдвинул мысль о том, что некорректно сравнивать цены на автомобили без учета изменений в их конструкции и отделке. Сначала его идея не очень прижилась, но с началом революции в индустрии информационных технологий в 1990-е годы «гедонистический индекс» стал применяться гораздо шире. Этот индекс предполагает, в частности, что если новый ноутбук стоил в прошлом году, например, $500, а в этом году та же фирма выпустила новую модель за $600, то это вовсе не означает инфляцию в 20%: ведь покупатель за более высокую цену получает более быстрый процессор, более вместительный жесткий диск, дольше работающий без источника питания аккумулятор и т.д. Можно сказать, что, потребитель в этом случае получает больше «наслаждения» (гедонизма) от более новой модели ноутбука. Ведь даже если он реально не заметит разницы или она для него не важна (например, его/ее файлы и программное обеспечение занимают лишь малую часть жёсткого диска, или он/она всегда держит ноутбук включённым в сеть, и продолжительность работы аккумулятора без источника питания не важна), инфляция составит не 20%, а гораздо меньше.

Ярким примером завышения ВВП является так называемая «приписная рента» — деньги, которые владелец недвижимости якобы платит сам себе за то, что живёт в собственном доме, то есть сумма, за которую потенциально могло бы сдаваться его/её жильё. Стоимость такой «производимой» услуги учитывается в ВВП США [4].

Только лишь занижение инфляции за счёт применения гедонистического индекса ко всем возможным товарам и услугам и других манипуляций статистикой показывает искусственно завышенный рост ВВП даже без манипулирования собственно этим показателем. А уж завышение ВВП в дополнение к занижению инфляции делает картину и вовсе радужной. Например, если власти заявляют, что годовая инфляция 5%, а рост ВВП – 3% (а какая же власть не хочет показать, что при ней имеет место экономический рост?), а на самом деле инфляция 8%, то рост ВВП в реальности нулевой Если же реальная инфляция составляет 10%, то имеет место спад ВВП на 2%. Как мы видим, при заниженной инфляции потребление стагнирует (реальный ВВП не растёт или даже снижается), а существующая парадигма диктует установление определёной процентной ставки, основывающейся не на реальной, а на искаженной, заниженной инфляции.

Ещё одним примером манипуляций с экономической статистикой являются данные, касающиеся занятости. Одной из причин, по которой Федеральный Резерв не спешит снижать ставки, является по-прежнему «сильный рынок труда». Руководство Центробанка США хочет видеть признаки ослабления рынка труда и рост безработицы как факторы, говорящие о замедленном развитии экономики и инфляции и, следовательно, о необходимости понижения ставки. Как знает любой владелец или управляющий малого и среднего бизнеса, при росте объёма работы первым делом увеличивают нагрузку на уже имеющихся работников: это позволяет избежать дополнительных расходов, связанных с наймом, обучением, страхованием и обеспечением льготами новых сотрудников. Дополнительная нагрузка на существующих сотрудников должна привести к росту продолжительности трудовой недели. Однако приведённый график с данными Министерства труда США показывает, что продолжительность трудовой недели в США падает с 2021 года, что говорит об устойчивом реальном ослаблении рынка труда в течение уже почти трёх лет. Об этом же свидетельствует и рост удельной доли работников с временным статусом и/или неполным рабочим днём.

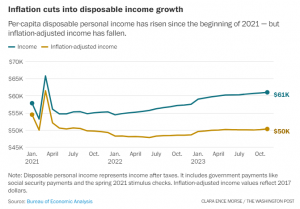

Несмотря на оптимистические отчёты монетарных властей и политического руководства США о непрерывном экономическом росте с 2021 года, большинство американцев понимает, что эти победные реляции далеки от действительности, так как реально располагаемые доходы большинства из них стагнируют или даже снижаются с начала 2021 года [5].

Выходом из затруднительного положения в лидирующей американской и мировой экономике в целом могло бы стать принятие новых подходов, меняющих парадигму развития экономики последних нескольких десятилетий. Найдутся ли в сообществе экономистов и среди управленческого аппарата ведущих стран мира кадры, способные разработать эти новые подходы, а самое главное, будут ли такие силы допущены до реализации этих подходов на практике, мы увидим уже в этом году.

Небывалое количество выборов в лидирующих странах и регионах мира в 2024 году повышает вероятность этого, предоставляя таким образом шанс для смены экономической парадигмы. В противном случае мировую экономику ждут дальнейшие потрясения, которые кто-либо из ныне живущих вряд ли видел на своём веку.

__________________________________________________

- “Global Supply Chain Pressures and U.S. Inflation” retrieved on January 20, 2024 from https://www.frbsf.org/economic-research/publications/economic-letter/2023/june/global-supply-chain-pressures-and-us-inflation/

- “Inflation rate and Federal Reserve interest rate monthly in the United States from January 2018 to September 2023” retrieved on January 20, 2024 from https://www.statista.com/statistics/1312060/us-inflation-rate-federal-reserve-interest-rate-monthly/

- “Пессимист платит дважды» retrieved on January 20, 2024 from https://www.hse.ru/news/1163619/1143551.html

- “Хитрости статистики” retrieved on January 20, 2024 https://neoconomica.ru/article.php?id=228

- “Vibes poll: Biden’s key voting blocs stressed about money” retrieved on January 20, 2024 from https://www.axios.com/2024/01/12/vibes-poll-biden-voters-stressed-money-2024